E-İhracat

Son Güncelleme: 26.12.2025

İstisna Fatura Nedir? Nasıl Kesilir? (2026 Kılavuzu)

Son Güncelleme: 26.12.2025

- İstisna Fatura Nedir?

- İstisna Faturası Ne İşe Yarar?

- İstisna Faturası Türleri Nelerdir?

- İstisna Fatura Hangi Durumlarda Kesilir?

- İstisna Fatura Nasıl Kesilir?

- İstisna Faturası Kimlere Kesilir?

- İstisna Faturası Uygulanabilen Ürünler Hangileridir?

- İstisna Fatura Kodları Nelerdir?

- İstisna Fatura Örneği

- İstisna Faturası ile İlgili Sıkça Sorulan Sorular

Bu İçeriği Yapay Zekâ (AI) ile Özetleyin:

Ticari hayatta mal ve hizmet akışı, beraberinde karmaşık bir dokümantasyon sürecini de getirir. Bu sürecin en önemli unsurlarından biri olan faturalar, yapılan işlemlerin kaydını tutmanın yanı sıra, vergi mevzuatı ve muhasebe kayıtları açısından da hayati öneme sahiptir. Ancak her ticari işlem, standart fatura düzenlemelerine uygun olmayabilir. Belirli koşullar altında, alışılmışın dışında düzenlenen ve “istisna faturası” olarak adlandırılan belgeler kullanılır. Bu içeriğimizde istisna faturasının ne olduğunu, ne işe yaradığını ve nasıl kesildiğini detaylı bir şekilde ele aldık. Keyifli okumalar!

İstisna Fatura Nedir?

İstisna faturası, KDV mükelleflerinin, belirli koşullar altında KDV’den muafiyet sağlamak amacıyla düzenlediği bir fatura türüdür. Fatura türü, vergi mevzuatında belirtilen istisnaların uygulanmasını temin etmektedir. KDV Kanunu çerçevesinde bazı işlemler ve sektörler için KDV’den muafiyet sağlanarak, bu muafiyet istisna türündeki faturayla belgelenmektedir. KDV’siz fatura hem alıcı hem de satıcı açısından vergi düzenlemelerine uyum sağlanması için mali işlemlerin resmî kaydını oluşturmakta kullanılmaktadır. İstisna belgesi, ihracat işlemleri, diplomatik misyonlara yapılan satışlar, serbest bölgelerdeki ticaret işlemleri, yatırım teşvik belgeleri kapsamında yapılan alımlar ve belirli kamu projeleri gibi özel durumlarda kesilmektedir.

İstisna Faturası Ne İşe Yarar?

Bu türdeki bir fatura, KDV’den muafiyet sağlanan işlemler için düzenlenmektedir. Üstelik vergi düzenlemelerine uygunluğu temin etmektedir. Bu fatura türü, belirli durumlarda KDV’nin uygulanmadığını ve malların muafiyet kapsamında olduğunu belgelemek için kullanılmaktadır. İstisna faturası hem mükellefler hem de vergi daireleri için önemli bir araçtır. Mükellefler, istisna faturası düzenleyerek KDV yükümlülüklerini yerine getirmeden vergi avantajlarından yararlanmaktadır. Özellikle ihracat, diplomatik misyonlar, serbest bölgelerde yapılan işlemler gibi özel durumlarda KDV muafiyeti sağlanırken, bu durumlar istisna faturasıyla resmî olarak belgelenmektedir.

İstisna türündeki bir fatura, işlemlerin yasal düzenlemelere uygun olduğunu göstermektedir. Bunun yanı sıra mükelleflerin mali kayıtlarının doğru ve düzenli bir şekilde tutulmasına yardımcı olmaktadır. Ayrıca vergi iade taleplerinde veya denetimlerde istisna faturası, KDV’nin doğru bir şekilde uygulanmadığını ve muafiyetin geçerli olduğunu kanıtlamak amacıyla kullanılmaktadır.

Ücretsiz E-Kitaplarımızı İncelediniz mi?

İstisna Faturası Türleri Nelerdir?

İstisna belgeleri, belirli işlemler için KDV muafiyeti sağlamak amacıyla düzenlenen özel fatura türleridir. Bu faturalar, mükelleflerin vergi mevzuatına uygun şekilde hareket etmelerini ve çeşitli vergi avantajlarından yararlanmalarını sağlamaktadır. Her istisna faturası türü, farklı bir işlem veya durum için geçerli olabilmektedir. Bu da, belirli kriterlere göre düzenlenmektedir.

Bu türdeki faturalarının elektronik ortamda (e-fatura) düzenlenmesi, işlemlerin daha kolay takip edilmesine ve yasal düzenlemelere uygunluğun sağlanmasına yardımcı olmaktadır. Aşağıda, en yaygın istisna fatura türlerini ve bunların kullanım alanlarını detaylı olarak inceleyebilirsiniz.

İhracat İstisna Faturası

İhracat istisna faturası, yurt dışına gerçekleştirilen mal satışlarında KDV muafiyeti sağlamak amacıyla düzenlenmektedir. Türkiye’de ihracat işlemleri, KDV Kanunu çerçevesinde KDV’den muaf tutulmaktadır. Bu durum ihracat istisna belgesiyle belgelenmektedir. İhracat istisna faturası düzenlenirken fatura üzerinde KDV oranı sıfır olarak belirtilmelidir. Mükellefler, ihracat işlemlerinde bu istisna fatura tipini kullanarak KDV’nin uygulanmadığını ve malın yurt dışına gönderildiğini resmî olarak beyan etmektedir. Bu noktada bir tarife cetveli olan GTİP (Gümrük Tarife İstatistik Pozisyonu)’ten faydalanılmaktadır.

İhracat istisna faturası, mükelleflerin vergi mevzuatına uygun hareket etmelerini sağlamaktadır. Bu fatura türü, vergi iadelerinin düzgün bir şekilde işlenmesine yardımcı olmaktadır. İhracat işlemlerinde, fatura kesildikten sonra ilgili vergi dairesine beyan edilmesi gerekmektedir. Ayrıca ihracat istisna faturalarının e-fatura sistemi üzerinden düzenlenmesi, işlemlerin elektronik ortamda takip edilmesini ve vergi düzenlemelerine uygunluğunu sağlamaktadır.

Diplomatik İstisna Faturası

Diplomatik istisna faturası, diplomatik misyonlar ve uluslararası kuruluşlara yapılan mal ve hizmet satışlarında KDV muafiyeti sağlamak için düzenlenmektedir. Diplomatik misyonlar, Türkiye’de çeşitli hizmet ve ürün alımlarında KDV’den muaf tutulmaktadır. Diplomatik istisna faturası, bu tür alımlar için düzenlenirken KDV oranı sıfır olarak gösterilmekte ve faturanın diplomatik kimliği açıkça belirtilmektedir.

Diplomatik istisna belgesi, ilgili uluslararası anlaşmalar ve düzenlemeler çerçevesinde oluşturularak diplomatik misyonlar için vergi muafiyetinin sağlanmasını temin etmektedir. Bu faturaların e-fatura sistemi üzerinden düzenlenmesi, işlemlerin elektronik ortamda takip edilmesini ve vergi uyumunun sağlanmasını kolaylaştırmaktadır.

Transit Ticaret İstisna Faturası

Transit ticaret istisna faturası, malların bir ülke üzerinden diğer bir ülkeye geçişi sırasında KDV muafiyeti sağlamak amacıyla düzenlenmektedir. Transit ticaret işlemlerinde, malların bir ülkeye girip başka bir ülkeye çıkması sırasında KDV uygulanmamakta ve bu durum transit ticaret istisna faturası ile belgelenmektedir. Fatura düzenlenirken malın transit işlemine uygun olarak KDV oranı yine sıfır şeklinde belirtilmelidir.

Mükellefler, transit ticaret istisna faturası düzenleyerek malların geçişi sırasında KDV’nin uygulanmadığını resmî olarak beyan etmektedir. Bu tür faturalar, uluslararası ticaretin düzenli bir şekilde yürütülmesini ve vergi muafiyetinin sağlanmasını desteklemektedir. Transit ticaret istisna faturalarının e-fatura sistemi üzerinden düzenlenmesi, işlemlerin takibini ve vergi düzenlemelerine uygunluğu kolaylaştırmaktadır.

Serbest Bölge İstisna Faturası

Serbest bölge istisna faturası, Türkiye’deki serbest bölgelerde gerçekleştirilen mal ve hizmet satışlarında KDV muafiyeti sağlamak için düzenlenmektedir. Serbest bölgelerde yapılan işlemler, KDV’den muaf tutulmaktadır. Bu durum, serbest bölge istisna faturası ile belgelenmektedir. Fatura düzenlenirken KDV oranı, sıfır olarak belirtilmekteyken, işlemin serbest bölgede yapıldığı da açıkça ifade edilmektedir.

Bu faturalar, serbest bölge işlemlerinin vergi mevzuatına uygun olarak yürütülmesini sağlamaktadır. Serbest bölge istisna faturalarının e-fatura sistemi üzerinden düzenlenmesi, işlemlerin elektronik ortamda takip edilmesini ve vergi düzenlemelerine uygunluğunu sağlamaktadır.

Yatırım Teşvik İstisna Faturası

Yatırım teşvik istisna faturası, yatırım teşvik belgesi kapsamında yapılan mal ve hizmet alımlarında KDV muafiyeti sağlamak amacıyla düzenlenmektedir. Yatırım teşvik belgeleri, yatırımcılara çeşitli vergi avantajları sunmasının yanı sıra, bu kapsamda KDV muafiyeti de sağlamaktadır. Yatırım teşvik istisna faturası düzenlenirken KDV oranı sıfır olarak belirtilirken, teşvik belgesinin numarası da faturada yer almaktadır.

Mükellefler, yatırım teşvik istisna faturası düzenleyerek teşvik belgesi kapsamında yapılan alımların KDV’den muaf olduğunu resmi olarak beyan etmektedir. Bu faturalar, yatırım teşviklerinin vergi mevzuatına uygun olarak yürütülmesini ve yatırımcıların vergi avantajlarından yararlanmasını desteklemektedir. Yatırım teşvik istisna faturalarının e-fatura sistemi üzerinden düzenlenmesi, işlemlerin elektronik ortamda takip edilmesini ve vergi düzenlemelerine uygunluğunu sağlamaktadır.

İade Kapsamındaki İstisna Faturası

İstisna fatura iadesi, iade edilen mal ve hizmetlerde KDV muafiyeti sağlamak amacıyla düzenlenmektedir. İade kapsamındaki işlemlerde, mal veya hizmetlerin geri alınması sırasında KDV’nin muafiyetine ilişkin düzenlemeler yapılmaktadır. İade kapsamındaki istisna faturası düzenlenirken, mal veya hizmetin iade edildiği ve KDV oranının sıfır olduğu açıkça belirtilmelidir.

Bu işlemler, iade süreçlerinin vergi mevzuatına uygun şekilde yürütülmesini sağlamaktadır. Böylece mali kayıtların doğruluğunu temin etmektedir. İade kapsamındaki istisna faturalarının e-fatura sistemi üzerinden düzenlenmesi, işlemlerin elektronik ortamda izlenmesini ve vergi düzenlemelerine uygunluğunu kolaylaştırmaktadır.

İstisna Fatura Hangi Durumlarda Kesilir?

İstisna faturası, KDV’den muafiyet sağlanabilen belirli durumlarda kesilmektedir. Bu durumlar, Türkiye’de KDV Kanunu ve ilgili mevzuat çerçevesinde düzenlenmektedir. Devlet destekli projelerde, kamu tarafından desteklenen mal ve hizmetlerde KDV muafiyeti söz konusu olmaktadır. Bu projelere dâhil olan mükellefler, istisna faturası düzenlemektedir. Eğitim ve sağlık hizmetleri gibi özel sektörün bazı alanlarında da KDV istisnası uygulanmaktadır. Bu kapsamda hizmet sunan işletmeler, mevzuata uygun olarak istisna faturası kesmektedir.

İhracat/e-ihracat işlemlerinde, yurt dışına yapılan satışlar da çoğu zaman, herhangi bir istisna olmaması hâlinde KDV’den muaf tutulmaktadır. Bu işlemleri gerçekleştiren mükellefler, istisna faturası düzenleyerek KDV muafiyetini belgelemektedir. Uluslararası anlaşmalar çerçevesinde yapılan bazı işlemler de KDV’den muaf olabilmektedir. Bu tür işlemler için istisna faturası kesilmektedir. Bunların yanı sıra kamu kurumlarına yapılan bazı satışlar, KDV’den istisna edilmektedir. Bu satışlar için de istisna faturası düzenlenmektedir.

İstisna faturası, KDV’nin uygulanmadığını ve ilgili işlemin istisna kapsamında olduğunu belirten bir belge olarak düzenlenmektedir. Bu fatura türü, mükelleflerin vergi mevzuatına uygunluk sağlamasını ve işlemlerinin yasal olarak geçerliliğini korumasını desteklemektedir. Dolayısıyla istisna fatura düzenlemek, belirli durumlarda vergi avantajı sağlamak ve mali kayıtların doğru tutulmasını temin etmek amacıyla kullanılmaktadır.

İstisna Fatura Nasıl Kesilir?

Bir istisna belgesi düzenlemek, standart fatura düzenleme süreçlerine oldukça benzerdir. Ancak belirli istisna kodlarını ve açıklamalarını mutlaka eklemeniz gerekmektedir. Bu tür bir fatura, elektronik portallar aracılığıyla son derece kolay bir şekilde kesilebilmektedir. Aşağıdaki adımları takip ederek istisna faturasını kesebilirsiniz:

- Elektronik fatura mükellefiyseniz istisna belgesi oluşturmak için öncesinde GİB sistemine giriş yapıp “E-Fatura Ayarları” sekmesine gitmelisiniz. Burada, vergi istisna nedeni seçeneklerinden hangisi sizin ürünlerinize uygunsa onu seçmeniz gerekmektedir. İstisna dışında kalan durumlar için fatura türünü satış olarak ve “İstisna Olmayan Diğer” nedenini belirten 351 kodunu seçmeyi unutmamalısınız.

- Vergi istisna nedenini seçtikten sonra, “Satışlar” sekmesine geçmeniz gerekmektedir. Burada, “Fatura Ekle” butonu bulunmaktadır. Bu butona tıkladıktan sonra “Belge Türü” başlığı altından “İstisna” seçeneğini tıklamanız gerekmektedir. Bu, fatura türünün doğru bir şekilde belirlenmesini sağlamakta ve istisna uygulamasının düzgün yapılmasına yardımcı olmaktadır.

- Ardından alıcı bilgileri, mal/hizmet detayları, tarih, para birimi ve varsa iskonto gibi bilgileri eksiksiz bir şekilde girmelisiniz. KDV oranını “0” olarak belirlemeniz gerekmektedir.

- Bilgileri girdikten sonra, taslak hâldeki faturayı “Kaydet” butonuna basarak kayıt etmelisiniz.

- Ardından, “Faturalar” sayfasına giderek taslak hâldeki faturanın sağ tarafındaki kutucuktaki “Fatura Kes” veya sağ üst köşedeki “Seçili Olanları e-Fatura Yap” butonuna basarak faturayı resmîleştirmelisiniz. Bu adım, fatura düzenleme sürecinin son aşamasıdır. Böylece faturanız, resmî bir belge hâline gelmektedir.

İstisna faturası kesmek, standart fatura kesim işlemleriyle büyük ölçüde benzerdir, ancak istisna kodlarının ve açıklamalarının doğru bir şekilde eklenmesi önemlidir. Yukarıdaki adımları takip ederek elektronik ortamda istisna faturalarını hızlı ve doğru bir şekilde kesebilirsiniz. Bu süreç, işletmenizin mali işlemlerini düzgün ve düzenli bir şekilde yürütmesine yardımcı olacaktır.

Ücretsiz E-Kitaplarımızı İncelediniz mi?

İstisna Faturası Kimlere Kesilir?

İstisna faturası kesebileceğiniz birden çok kişi ve kuruluş türü bulunmaktadır. Bunlar; vergi muafiyeti olanlar ve diplomatik misyonlar olarak ikiye ayrılabilmektedir.

Vergi Muafiyeti Olan Kurumlar

İstisna belgeleri, belirli vergi muafiyetlerine tabi olan kişi veya kuruluşlara kesilmektedir. Bu tür faturalar, Katma Değer Vergisi muafiyeti gibi özel durumlar için düzenlenmektedir. Vergiden muaf kuruluşlar, yasal düzenlemeler gereği vergi muafiyetine sahip olmaktadır. Bu kuruluşlar arasında dernekler, vakıflar ve bazı kamu yararına çalışan kurumlar yer almaktadır. Bu kuruluşlara yapılan satışlar veya hizmetler için istisna faturası düzenlenmektedir. KDV’den muaf tutulan kuruluşlardan ilki, ihracat işlemleri yapan firmalardır. İhracat yapan firmalar, yurt dışına yaptıkları satışlar için KDV’siz istisna fatura kesmektedir. Bu durum, ihracatın teşviki ve uluslararası ticaretin kolaylaştırılması amacıyla uygulanmaktadır.

Diplomatik Misyonlar ve Konsolosluklar

Diplomatik misyonlar ve konsolosluklar da bulundukları ülkelerdeki vergilerden muaf olabilmektedir. Bu durumda, bu tür kuruluşlara yapılan satışlar veya sağlanan hizmetler için istisna faturası düzenlenmektedir. Ayrıca bazı özel kanunlar, belirli kişi veya grupları vergi muafiyetine tabi tutmaktadır. Örneğin, engelli vatandaşlar için bazı özel düzenlemeler olabilmekte ve bu kişilere yapılan satışlar için istisna faturası kesilmektedir. Bunların yanı sıra uluslararası organizasyonlar, belirli anlaşmalar ve düzenlemeler gereği vergi muafiyetine tabi olabilmektedir. Bu organizasyonlara yapılan satışlar veya hizmetler için istisna belgesi düzenlenmektedir. Bunlar haricinde gümrüksüz satış mağazaları (Duty-Free Shops), uluslararası havaalanları ve limanlarda faaliyet göstermekte olup, burada yapılan satışlar da KDV’den muaf olmaktadır. Bu tür mağazalar için de istisna belgesi kesilmektedir.

İstisna Faturası Uygulanabilen Ürünler Hangileridir?

İstisna belgesi, Türkiye’de çeşitli durumlar ve ürünler için KDV muafiyeti sağlamak amacıyla düzenlenmektedir. Aşağıda, istisna fatura kaydı uygulanabilen bazı ürünleri ve durumları detaylarıyla inceleyebilirsiniz.

- İhracat ürünleri: Yurt dışına satılan otomotiv parçaları veya giyim ürünleri gibi mallar, KDV’den muaf tutulmaktadır. Bu ürünlerin ihracat işlemleri sırasında istisna faturası düzenlenmektedir. Buna göre de KDV oranı sıfır olarak belirtilmektedir.

- Diplomatik mal ve hizmetler: Diplomatik misyonlara sağlanan mal ve hizmetler, diplomatik istisna kapsamında KDV’den muaf olmaktadır. Diplomatik misyonlara yapılan satışlarda istisna faturası kullanılmaktadır. Büyükelçiliklere veya konsolosluklara tahsis edilen hizmet araçları, bu kapsamda yer almaktadır.

- Serbest bölge ürünleri: Türkiye’deki serbest bölgelerde yapılan ticaret işlemleri, KDV’den muaf tutulmaktadır. Serbest bölgede gerçekleştirilen inşaat malzemeleri gibi mal alım ve satımları için istisna faturası düzenlenmektedir.

- Yatırım teşvik kapsamındaki mal ve hizmetler: Yatırım teşvik belgesi kapsamında yapılan makine ve ekipman gibi alımlarda, KDV muafiyeti sağlanmaktadır. Bu tür alımlar için istisna belgesi düzenlenmektedir.

- Kamu kurumlarına yapılan satışlar: Kamu kurumlarına sağlanan sağlık ekipmanları veya eğitim materyalleri gibi mallar, KDV’den muaf olabilmektedir. Kamu alımları için istisna faturası kullanılmaktadır.

- Yardım ve bağış ürünleri: Sosyal yardımlar ve bağışlar kapsamında sağlanan gıda paketleri gibi bazı ürünler KDV’den muaf tutulmaktadır. Bu işlemler için istisna faturası düzenlenmektedir.

Bu ürün ve durumlar için istisna belgesi düzenlenmektedir. Buna bağlı olarak da KDV oranı sıfır olarak belirtilmekte ve işlemin KDV muafiyeti çerçevesinde yapıldığı açıklanmaktadır.

İstisna Fatura Kodları Nelerdir?

İstisna belgesinde kullanılan kodlar, işlemin hangi istisna kapsamına girdiğini belirtmektedir. İstisna fatura kodları, faturada yer alan işlemin neden KDV’den muaf olduğunu açıklamak için gereklidir. Gelir İdaresi Başkanlığı tarafından belirlenen istisna kodları, farklı muafiyet türlerine göre değişiklik göstermektedir. Çok fazla sayıda istisna fatura kodu bulunduğundan, en yaygın kodları ve açıklamalarını aşağıda detaylıca inceleyebilirsiniz.

- 351 – İstisna Olmayan Diğer: Bu kod, genel olarak istisna kapsamına girmeyen işlemler için kullanılmaktadır. Standart bir satış veya hizmet için düzenlenen faturalarda yer almaktadır.

- 303 – Eğitim ve Öğretim Hizmetleri: Eğitim kurumlarının sunduğu eğitim ve öğretim hizmetleri için bu kod kullanılmaktadır. Özel okullar, üniversiteler ve benzeri kurumlar için geçerli olmaktadır.

- 306 – Sağlık Hizmetleri: Sağlık hizmetleri sunan kurumlar tarafından düzenlenen faturalar için kullanılmaktadır. Hastaneler, klinikler ve benzeri sağlık kuruluşları bu kodu kullanmaktadır.

- 317 – İhracat İstisnası: İhracat işlemleri için düzenlenen faturalarda bu kod kullanılmaktadır. Yurt dışına yapılan mal ve hizmet satışlarında uygulanmaktadır.

- 321 – Diplomatik İstisna: Diplomatik misyonlar ve konsolosluklara yapılan satışlar için kullanılmaktadır. Diplomatik statüye sahip kuruluşlar için geçerli olmaktadır.

- 333 – Engelli İstisnası: Engelli vatandaşlar için yapılan satışlar ve hizmetler için bu kod kullanılmaktadır. Engelli bireylere sağlanan özel indirimler ve muafiyetler için geçerli olmaktadır.

- 340 – Uluslararası Taşımacılık İstisnası: Uluslararası taşımacılık hizmetleri için düzenlenen faturalarda bu kod kullanılmaktadır. Yurt dışına yapılan taşımacılık faaliyetleri için geçerli olmaktadır.

- 353 – Kamu Kurumları İstisnası: Kamu kurumları tarafından yapılan alımlar için düzenlenen faturalarda bu kod kullanılmaktadır. Devlet daireleri ve kamu kuruluşları için geçerli olmaktadır.

- 374 – Gümrüksüz Satış Mağazaları: Gümrüksüz satış mağazalarına (Duty-Free Shops) yapılan satışlar için kullanılmaktadır. Uluslararası havaalanları ve limanlarda faaliyet gösteren mağazalar için geçerli olmaktadır.

Bu kodlar, faturada belirtilen işlemin vergi muafiyetinin nedenini açıklamakta ve hem alıcı hem de satıcı için yasal yükümlülüklerin yerine getirilmesine yardımcı olmaktadır. Fatura düzenlerken, doğru istisna kodunu seçmek ve ilgili açıklamaları eklemek önem arz etmektedir. Böylece, vergi muafiyetinden doğru şekilde yararlanılması sağlanmaktadır.

Ücretsiz E-Kitaplarımızı İncelediniz mi?

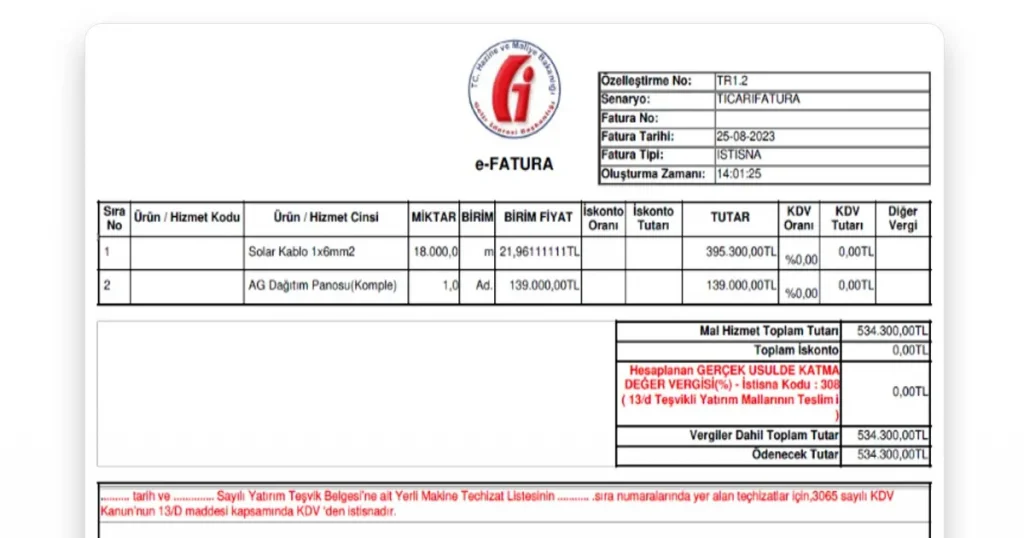

İstisna Fatura Örneği

İstisna türündeki faturalar, çeşitli vergi muafiyetlerini belgelemek amacıyla düzenlenen özel faturalar olarak karşımıza çıkmaktadır. Bu faturaların düzenlenmesi, vergi mevzuatına uygun hareket edilmesini sağlamakta ve çeşitli vergi avantajlarından yararlanmayı mümkün kılmaktadır. Faturayı doğru bir şekilde kesebilmek için bazı noktalara gereken önemi ve özeni göstermelisiniz. Bu noktalardan ilki, fatura bilgileridir. Fatura üzerinde belgenin numarası, tarihi, türü ve vergi istisna nedeni mutlaka yer almalıdır.

Bir diğer nokta ise alıcı ve satıcı bilgileridir. Hem satıcı hem de alıcı için firma adı, vergi numarası, adres, telefon ve e-posta bilgilerini eksiksiz bir şekilde girmelisiniz. Sonrasında mal/hizmet bilgilerini istisna faturaya işlemeniz gerekmektedir. Malın/hizmetin adı, miktarı, birim fiyatı ve tutarı, faturada yer almak zorundadır. Ara toplamın ne kadar olduğunu, istisna fatura KDV beyanının 0 olduğunu ve genel toplamı da faturaya işlemelisiniz. Yetkili imzayı da attıktan sonra faturanızı oluşturmuş olursunuz. Aşağıdaki görsele göz atarak istisna fatura örneğini inceleyebilirsiniz.

Yukarıdaki örnek, ihracat istisna faturası düzenlenirken dikkat edilmesi gereken unsurları ve fatura içeriğini göstermektedir. Fatura üzerinde alıcı ve satıcı bilgileri, mal/hizmet detayları, vergi istisna nedeni ve KDV oranı gibi bilgilerin doğru ve eksiksiz bir şekilde yer alması gerekmektedir. Bu örnek, diğer istisna faturası türleri için de benzer şekilde uyarlanabilir.

İstisna Faturası ile İlgili Sıkça Sorulan Sorular

Kimler İstisna Faturası Kesebilir?

İstisna faturası, vergi mükelleflerinin KDV’den muafiyet veya indirim hakkı olan işlemler için düzenlediği bir belgedir. İstisna faturası kesme yetkisi, genellikle KDV mükellefi olan işletmelere verilmektedir. Ancak bu yetki, belirli koşullara ve düzenlemelere tabidir. Türkiye’de KDV Kanunu ve ilgili mevzuat çerçevesinde, devlet destekli projeler, eğitim ve sağlık hizmetleri gibi bazı özel durumlarda istisna faturası düzenlenebilmektedir. Bu yetki, ilgili vergi daireleri tarafından onaylanan mükelleflere tanınmaktadır. Ayrıca bazı sektörlerdeki işlemler için de istisna faturası kesme hakkı bulunmaktadır. Bu nedenle her işletmenin durumuna göre KDV istisnası sağlanıp sağlanamayacağı kontrol edilmelidir.

KDV İstisnası Ne Demek?

KDV istisnası, mal veya hizmetlerin KDV’den muaf tutulması anlamına gelmektedir. Bu durum, belirli sektörlerde, işlemlerde veya müşterilerde uygulanabilmektedir. Türkiye’de KDV istisnası, KDV Kanunu’nun çeşitli maddeleri doğrultusunda sağlanmaktadır. İstisna, genellikle devlet destekli projeler, eğitim ve sağlık hizmetleri gibi belirli alanlarda geçerli olmaktadır. Ayrıca, bazı ihracat işlemleri de KDV’den istisna tutulmaktadır. İstisna kapsamındaki işlemler için mükellefler, KDV tahsil etmeksizin faturalarını düzenleyebilmektedir. Ancak istisna faturası düzenlenirken ilgili mevzuat ve düzenlemelere dikkat edilmesi gerekmektedir. Aksi takdirde istisna fatura reddiyle uğraşmak zorunda kalabilirsiniz.

İstisna Faturası Muhasebe Kaydı Nasıl Yapılır?

İstisna faturası muhasebe kaydı, KDV’nin tahsil edilmediği durumlarda yapılmaktadır. Muhasebe kaydı, KDV hesaplarının etkilenmediği şekilde düzenlenmektedir. İstisna faturası kesildiğinde, ilgili mal veya hizmetin bedeli faturaya yazılmakta, KDV ise sıfır olarak gösterilmektedir. Muhasebe kayıtlarında bu işlem için KDV hesapları kullanılmadan sadece mal veya hizmet bedeliyle ilgili hesaplara giriş yapılmaktadır. İstisna faturalarının doğru muhasebe kaydı için, işletmenin mali danışmanı veya muhasebe uzmanı tarafından KDV mevzuatına uygunluk sağlanmalıdır. İlgili hesaplar, KDV istisnasını doğru bir şekilde yansıtacak şekilde düzenlenmektedir.

İstisna Faturası Gider Olarak Yazılabilir mi?

Evet, istisna faturası gider olarak yazılabilmektedir. Ancak, KDV’nin istisna edildiği durumlarda, KDV’nin geri alınamaz olduğu unutulmamalıdır. İstisna faturası düzenlenen bir işlemde, mal veya hizmet bedeli işletmenin giderlerine kaydedilmektedir. Bu, KDV’nin istisna olması nedeniyle ilgili gider kaleminin vergi matrahından düşülebileceği anlamına gelmektedir. Ancak, gider olarak kaydedilen bu işlemler için vergi mevzuatına uygunluk sağlanmalı ve belgelerin doğru bir şekilde muhasebeleştirilmesi gerekmektedir. İstisna faturalarının gider olarak yazılması, KDV hesaplamalarına etki etmemektedir.

İstisna Faturası İptal Edilebilir mi?

İstisna faturalarının iptali mümkündür. Ancak bu süreç, belirli prosedürler ve yasal mevzuat çerçevesinde gerçekleştirilmelidir. İptal işlemi sırasında, ilgili istisna faturasına ait belge geçerliliğini yitirir ve işlem kayıtlardan çıkarılır. Bu durum, ilgili vergi dairesine bildirilmeli ve ardından gerekli düzenlemelerin yapılması gerekmektedir. İptal edilen fatura yerine yeni bir istisna faturası düzenlenmesi mümkündür. Ancak bu süreçte yasal ve vergi mevzuatına tam uyum sağlanması zorunludur. İptal işlemi, hem mükellef hem de alıcı açısından doğru muhasebe kayıtlarının tutulmasını temin eder.

İstisna Satış Faturası Nasıl İşlenir?

İstisna satış faturası, KDV’den muafiyet sağlanan işlemler için düzenlenmektedir. Ayrıca muhasebe kaydında KDV hesapları etkilenmemektedir. İstisna satış faturası, satış bedelinin gösterildiği ancak KDV’nin sıfır olarak belirlendiği bir belgedir. İşlem, KDV’nin sıfır olarak işlenmesiyle gerçekleştirilir. İlgili giderler veya gelirler de hesaplara kaydedilir. Muhasebe kaydı yapılırken, istisna faturalarının yasal düzenlemelere uygun olarak işlenmesi gerekmektedir. İşletmeler, bu tür işlemleri doğru bir şekilde muhasebeleştirmek için ilgili muhasebe yazılımlarını ve danışmanlık hizmetlerini kullanmalıdır.

E-Arşiv İstisna Faturası Nasıl Kesilir?

E-arşiv istisna faturası, dijital ortamda düzenlenen ve KDV’den muaf işlemler için geçerli olan bir belgedir. E-arşiv sisteminde istisna faturası kesmek için öncelikle faturanın e-fatura sistemine dâhil edilmesi gerekmektedir. İstisna faturası düzenlenirken KDV oranı, sıfır olarak belirlenmeli ve ilgili vergi dairesi tarafından onaylanmalıdır. Fatura kesildikten sonra, sistem üzerinden e-arşiv faturası olarak düzenlenmekte ve alıcıya elektronik ortamda iletilmektedir. E-arşiv sisteminde istisna faturaları, vergi mevzuatına uygun olarak düzenlenmeli ve saklanmalıdır. Bu işlem, vergi uyumluluğunu ve kayıt düzenliliğini sağlamaktadır.

Bir Faturada Birden Fazla İstisna Olabilir mi?

Bir faturada birden fazla istisna uygulanabilmektedir. Bu durumda, faturada her bir istisna kalemi açıkça belirtilmelidir. KDV Kanunu ve ilgili mevzuat çerçevesinde, bir faturada çeşitli KDV istisnaları bulunabildiğinden, her bir istisna kalemi ayrı ayrı gösterilmelidir. Faturada belirtilen her bir istisna, ilgili mevzuat ve düzenlemelere uygun olarak işlenmektedir. İstisna kalemleri, fatura üzerinde net bir şekilde ayrılmalı ve her birinin ilgili açıklamaları belirtilmelidir. Bu işlem hem mükellef hem de vergi dairesi açısından işlemin doğruluğunu sağlamaktadır.